マイホームを住み替えるときは、多くの費用がかかります。この記事では、住み替えにかかる費用の内訳や目安、出費を抑えるために活用できる税金特例について解説します。住宅ローンの残債があるときの対策法も紹介しますので、事前確認してお得に住み替えを行いましょう。

マイホームを購入しても、子供の独立や定年退職などのライフステージの変化により、住み替えを検討することは決して珍しくありません。

住み替えをするときは、引っ越しや住み替え先の検討など多くの問題について考えなくてはいけませんが、なかでもとくに気になるのが費用についてではないでしょうか。

この記事では、住み替えにかかる費用の内訳や目安、活用できる税金特例について解説します。

住宅ローンが残っているときの対策法についても紹介していますので、少しでも住み替えを検討している場合は、ぜひ目を通してみてください。

住み替えにかかる費用の内訳と目安

住み替えを行うときは、以下の2種類の費用がかかります。1.現在住んでいる住宅の売却にかかる費用

2.住み替え先物件の購入にかかる費用

この章では、それぞれの費用の内訳と目安を詳しく解説します。

どれくらいの費用がかかるのか、ざっくりと確認しておきましょう。

現在住んでいる住宅の売却にかかる費用

住み替えの際は、まず現在住んでいる住宅を売却する必要があります。売却というと「お金が入ってくる」ことをイメージする人が多いかもしれませんが、売却にも費用がかかるため注意が必要です。

住宅の売却にかかる費用は5種類あり、その金額は売却金額の5~7%程度が目安になります。

仲介手数料

不動産会社に仲介を依頼する場合は、仲介手数料がかかります。仲介手数料の上限は、以下の通りです。

(物件の売却金額×3%+6万円)+税

たとえば物件の売却価格が3,000万円だった場合、105万6,000円が仲介手数料の上限としてかかるというわけです。

ちなみに、仲介手数料は売買契約の締結時と引き渡し時に半分ずつ支払うこともありますし、引き渡し時に全額支払うこともあります。

いずれにせよ、売買が成立する前に請求されることはないので、安心してください。

印紙税

不動産売買契約書を締結するときは、印紙税が課税されます。印紙税は売り主と買い主が以下の金額半分ずつ負担することが一般的ですが、買い主が全額負担するケースもあります。

印紙税の金額は契約価格によって異なるため、以下の表を参考にしてみてください。[注1]

抵当権抹消費用(住宅ローンを完済する場合)

住宅の売却時に住宅ローンが残っていて住み替えを機に完済する場合は、抵当権を抹消する必要があります。抵当権とは、住宅ローンの支払いが滞ったときのために金融機関が不動産を担保として確保しておくことです。

抵当権の抹消は司法書士に依頼することが一般的であるため、そのための費用と報酬が必要になります。

費用はそこまで高くなく、5,000~2万円で依頼することが可能です。

ローン完済手数料(住宅ローンを完済する場合)

住宅ローンを完済するときは、ローンの繰り上げ返済を行うための手数料がかかります。この手数料は金融機関や返済方法、金利によって大きく異なるため、事前に確認しておくことが大切です。

一概には言えませんが、大体1~3万円を想定しておくといいでしょう。

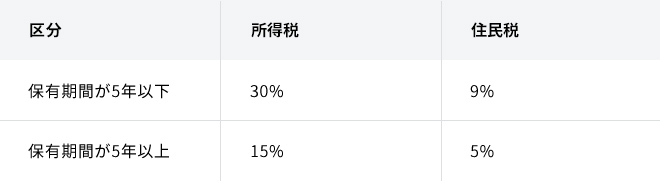

譲渡所得税(所得税・住民税・復興特別所得税)

譲渡所得とは、不動産を売却して得た利益のことです。不動産を売却して得た利益は収入だと考えられるため、所得税がかかります。

なお、譲渡所得がない場合や売却費用やローン返済で利益が出なかった場合、譲渡所得税はかかりません。

譲渡所得税の金額は、以下の通りです。[注2]

確定申告をするときは基準所得税額に2.1%をかけた復興特別所得税の納付が必要になります。

住み替え先物件の購入にかかる費用

物件の売却とともに必要となるのが、住み替え先の物件購入です。

物件購入の際にかかる費用としては、物件代金とは別に手数料や登記費用などを含む「諸費用」が挙げられます。

ここでは、物件価格以外にかかる諸費用について詳しく解説します。

諸費用には一例として以下のような費用が含まれ、購入金額の5~8%程度の金額がかるといわれています。

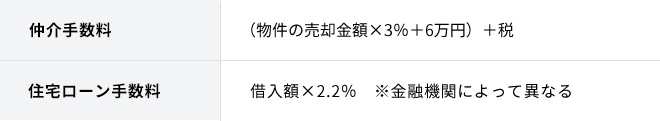

各種手数料

売却時にもかかった不動産への仲介手数料のほか、住宅ローン借り入れのための手数料が発生します。それぞれの目安は以下のとおりです。

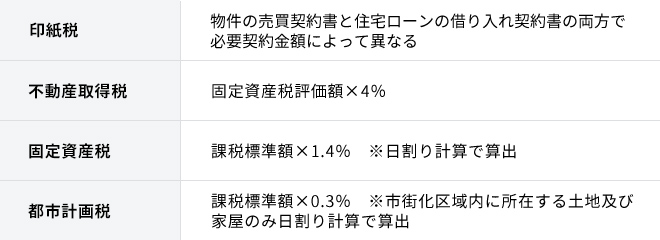

各種税金

不動産を購入するときは、さまざまな税金がかかります。具体的には、以下の4つの税金を用意しておく必要があります。[注3]

登記費用

物件を購入したら、法務局に所有権を登録しなくてはいけません。所有権の登録は司法書士に依頼することが一般的です。

登記の際に必要となる登録免許税と司法書士への報酬で、大体20万円前後の費用がかかります。

抵当権設定費用

物件を購入するときは、売却するときとは反対に抵当権を設定する必要があります。抵当権の設定は末梢よりも費用が高く、数万~10万円程度の費用がかかります。

火災・地震保険料

住宅ローンを組んでマイホームを購入するときは、火災保険への加入が必須条件となっています。火災保険の費用は物件によって異なりますが、地震保険とあわせると10年契約の場合で以下の金額が相場となります。

上記のほかにも、新しい住居に引っ越すための引っ越し代やリフォーム代なども用意しておく必要があります。

住み替えの費用を抑えるための税金特例

ここまで見てきたとおり、住み替えには多くの費用がかかります。

そのため、できるだけ出費を抑えたいと考える人は多いかもしれません。

じつは、住み替えの際は税金を現在するための特例を活用することで費用を抑えられます。

ここでは、住み替える人が押さえておきたい減税制度を紹介します。

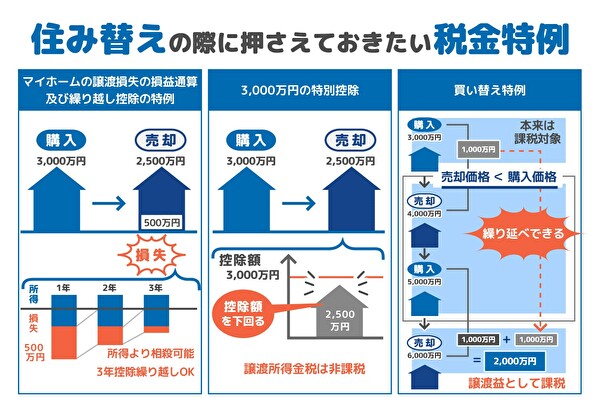

1. 譲渡損失の損益通算

住宅を売却した費用が取得費用を下回って損失が出た場合は、「マイホームの譲渡損失の損益通算及び繰り越し控除の特例」を受けられます。[注4]この特例は、たとえば3,000万円の住宅を購入して売却費用が2,500万円にしかならなかった場合、この500万円の損失分を所得から相殺できるというものです。

損失が大きすぎて1年では控除しきれないという場合、売却の翌年から3年間は控除を繰り越すことが可能です。

2. 3,000万円の特別控除

物件売却にかかる費用で紹介したとおり、不動産を売却して利益を得た場合は「譲渡所得税」がかかります。しかし、一定の条件を満たしていれば3,000万円の特別控除を受けることが可能です。[注5]

たとえば3,000万円で購入した住宅を2,500万円で売却した場合、利益が控除額の3,000円を下回るため、譲渡所得税は非課税となるのです。

大幅な節税が叶う制度であるため、住み替えの際はしっかりと活用しましょう。

3. 買い替え特例

住み替えにともなって住宅を売買し、売却した住宅よりも購入した物件が高い場合は、「買い替え特例」という制度が利用できます。この制度を利用すれば、譲渡所得税を繰り延べすることができます。[注6]繰り延べとは、税金の支払いを先延ばしにすることです。

たとえば、通常3,000万円で購入した物件を4,000万円で売却した場合、差額の1,000万円が譲渡益として課税対象となります。

ですが、売却価格である5,000万円よりも高い住宅に買い換えた場合は、本来譲渡益である1,000万円への課税を繰り延べることができるようになります。

そして、将来住み替えのために5,000万円で購入した住宅を6,000万円で売却するとき、繰り延べた1,000万円と今回得た利益である1,000万円が、譲渡益として課税されるようになるのです。

買い替え特例の利用では「課税されなくなる」というわけではありませんが、住み替えでお金がかかる時期の出費が抑えられます。

そのため、「今は出費を抑えたい」というときは活用するといいでしょう。

住み替え時に住宅ローンの残債がある場合

住み替えで住宅の売却を検討している場合は、基本的に住宅ローンを完済してからでないと売却できないことを理解しておきましょう。これは、金融機関が債務者からしっかりと返済してもらうために抵当権を設定しているためです。

この抵当権が抹消されなければ、住宅は売却できません。

住宅ローンが残っている住宅を住み替える場合は、一般的に住宅を売却する費用と自己資金を合算して支払い、残債を精算することになります。

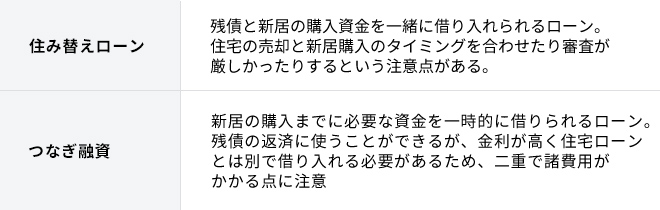

しかし、それでも残債が精算しきれない場合は、以下の2つの方法で住み替えを実行する必要があります。

どちらも残債の返済に充てられるローンですが、借入金額が増えることによって資金繰りが苦しくなる恐れがある点に注意が必要です。

安易に利用せず、しっかりと返済計画を立てながら検討するようにしましょう。

住み替えは高額な費用がかかるため計画的に行おう!

ライフステージに合わせて暮らしやすい住宅に住み替えることは、生活の質を向上させるために大切なことです。しかし旧居を売却したり新居を購入したりと、非常に多くの手間と費用がかかるため、慎重に進めていくことが大切です。

とくに旧居の残債が残っていて売却費用や自己資金で精算できない場合は、追加で融資を受ける必要が出てきます。

住み替えの影響で無理な返済計画にならないように、税金特例を利用しながら資金に余裕を持った住み替えを実行しましょう。

▽新築分譲マンションのご案内はこちら▽

▽分譲戸建て住宅のご案内はこちら▽

▽近鉄の仲介のご案内はこちら▽

[注1]国税庁|印紙税額

https://www.nta.go.jp/publication/pamph/inshi/pdf/zeigaku_ichiran_r0204.pdf

[注2]国税庁|土地や建物を売ったとき

https://www.nta.go.jp/publication/pamph/koho/kurashi/html/05_2.htm#keigenzeiritsu

[注3]東京都主税局|不動産取得税

https://www.tax.metro.tokyo.lg.jp/shisan/fudosan.html

東京都主税局|固定資産税・都市計画税(土地・家屋)

https://www.tax.metro.tokyo.lg.jp/shitsumon/tozei/index_o.html

[注4]国税庁|No.3370 マイホームを買い換えた場合に譲渡損失が生じたとき

https://www.nta.go.jp/taxes/shiraberu/taxanswer/joto/3370.htm

[注5]国税庁|No.3302 マイホームを売ったときの特例

https://www.nta.go.jp/taxes/shiraberu/taxanswer/joto/3302.htm

[注6]国税庁|No.3355 特定のマイホームを買い換えたときの特例

https://www.nta.go.jp/taxes/shiraberu/taxanswer/joto/3355.htm